版权说明:本文档由用户提供并上传,收益归属内容提供方,若内容存在侵权,请进行举报或认领

文档简介

江铃汽车股份有限公司2023年营运能力分析一、分析背景江铃于二十世纪八十年代中期在中国率先引进国际先进技术制造轻型卡车,成为中国重要的轻型卡车制造商。1993年11月,公司成功在深圳证券交易所发行A股,成为江西省第一家上市公司,并于1995年在中国第一个以ADRs发行B股方式引入外资战略合作伙伴。美国福特汽车公司(“福特”)现为公司第二大股东。ﻫ

作为江西较早引入外商投资的公司,江铃凭借战略合作伙伴----福特的支持,迅速发展壮大。1997年,江铃/福特成功推出中国第一辆真正意义上中外联合开发的汽车----全顺轻客。公司吸取了世界最前沿的产品技术、制造工艺、管理理念,并以合理的股权制衡机制、高效透明的运作和高水准的经营管理,形成了规范的管理运作体制。ﻫ

目前公司建立了研发、物流、销售服务和金融支持等符合国际规范的体制和运营机制,成为中国本地公司与外资合作成功的典范。公司产品有“全顺”汽车、“凯运”轻卡、“宝典”皮卡、“宝威”多功能越野车,这些产品已成为节能、实用、环保汽车的典范。

深受中国消费者青睐的福特全顺汽车,在中高端商务车、城市物流客货两用车等市场,一直稳步增长,成为中国高档轻客市场的主力军,中高端轻客市场同类柴油商用车销量第一。公司自主品牌的江铃“JMC”宝典皮卡、凯运及JMC轻卡系列的销量连续占据中高端市场的主导地位。2023年元月,集当代国际轻客最先进技术于一体、性能卓越的福特新世代全顺,在全国上市,强大的动力、轿车化的设计及先进功能配置、达成欧4超低排放标准、杰出的驾驶性能,引领中国轻客市场“轿车化、安全化、柴油化、环保化”新主流,使江铃在中国高档轻客领域处在绝对领先地位。ﻫ

公司在中国汽车市场率先建立现代营销体系,构建了遍布全国的强大营销网络。按照销售、配件、服务、信息“四位一体”的专营模式,公司拥有近百家一级经销商,经销商总数超过600家。公司海外分销服务网络快速拓展,海外销量高速成长,是中国轻型柴油商用车最大出口商,并被商务部和国家发改委认定为“国家整车出口基地”,江铃品牌成为商务部重点支持的两家商用车出口品牌之一。江铃以顾客为焦点,采用福特在全球实行的服务2023标准模式,贯彻JMCCares江铃服务关怀体系,全力追求服务过程品质,顾客服务满意度评价在福特全球公司中居于前列。优质的营销、健全的网络和快速、完备的顾客服务,成为江铃在中国市场的核心竞争力。作为中国驰名商标,江铃汽车树立起中国商务车领域知名品牌的形象。

公司建立了ERP信息化支持系统,高效的物流体系实现了拉动式均衡生产;建立了JPS江铃精益生产系统,整体水平不断提高;建立了质量管理信息网络系统,推广NOVA-C、FCPA评审,运用6sigma工具不断提高产品质量、节约成本,荣获中国质量协会颁发的全国六西格玛管理推动十佳先进公司称号。全顺车以优异的品质连续三年荣获福特全球顾客满意金奖,被评为2023、2023、2023年度中国最佳商用车。在与供应商共赢的发展理念下,公司借鉴福特Q1评审模式完善供应商评价,优化整合供应体系,成为国内率先通过TS16949一体化管理审核的汽车公司。

通过吸取国际先进技术,江铃不断提高自主开发能力,江铃股份产品开发技术中心被认定为“国家级技术中心”。

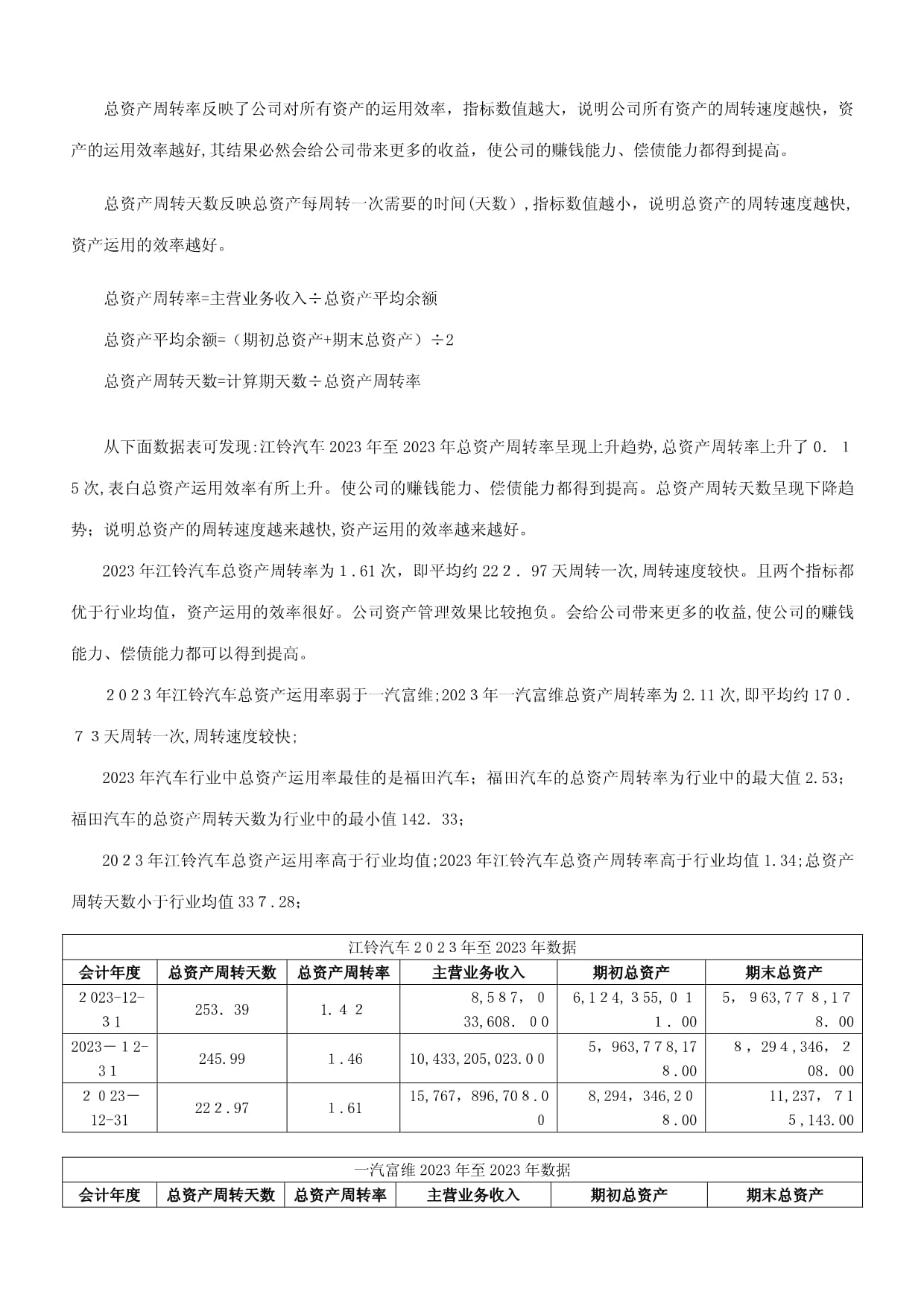

为了把公司做强做大,江铃人正寻求更宽广的发展视野,力争成为中国乃至亚太地区重要的商用车生产基地。二、2023年营运能力分析指标及公式营运能力的含义:营运能力(资产运用效率)指资产运用的有效性和充足性。营运能力分析的意义:(1)有利公司管理当局改善经营管理(2)有助于投资者进行投资决策(3)有助于债权人进行信贷决策(4)有助于政府经济管理部门进行宏观决策(一)、分析指标及公式:1、总资产周转率分析总资产周转率=主营业务收入÷总资产平均余额总资产平均余额=(期初总资产+期末总资产)÷2总资产周转天数=计算期天数÷总资产周转率2、分类资产周转率分析2.1、流动资产周转率流动资产周转率=主营业务收入÷流动资产平均余额流动资产平均余额=(期初流动资产+期末流动资产)÷2流动资产周转天数=计算期天数÷流动资产周转率2.2、固定资产周转率固定资产周转率=主营业务收入÷固定资产平均余额固定资产平均余额=(期初固定资产余额+期末固定资产余额)÷2固定资产周转天数=360÷固定资产周转率3、单项资产周转率分析3.1、应收账款周转率应收账款周转率(次数)=主营业务收入÷应收账款平均余额应收账款平均余额=(期初应收账款+期末应收账款)÷2应收账款周转天数=计算期天数÷应收账款周转率(次数)3.2、存货周转率成本基础的存货周转率=主营业务成本÷存货平均净额收入基础的存货周转率=主营业务收入÷存货平均净额存货平均净额=(期初存货净额+期末存货净额)÷2存货周转天数=计算期天数÷存货周转率(次数)(二)、分析思绪1、江铃汽车2023年到2023年三年数值进行对比2、2023年的江铃汽车的数值与2023年行业平均值和最大值进行对比3、分析得出结论三、2023年营运能力各项指标分析1、总资产周转率分析总资产周转率指公司一定期期的营业收入与资产总额的比率.即公司的总资产在一定期期内(通常为一年)周转的次数。总资产周转率反映了公司对所有资产的运用效率,指标数值越大,说明公司所有资产的周转速度越快,资产的运用效率越好,其结果必然会给公司带来更多的收益,使公司的赚钱能力、偿债能力都得到提高。总资产周转天数反映总资产每周转一次需要的时间(天数),指标数值越小,说明总资产的周转速度越快,资产运用的效率越好。总资产周转率=主营业务收入÷总资产平均余额总资产平均余额=(期初总资产+期末总资产)÷2总资产周转天数=计算期天数÷总资产周转率从下面数据表可发现:江铃汽车2023年至2023年总资产周转率呈现上升趋势,总资产周转率上升了0.15次,表白总资产运用效率有所上升。使公司的赚钱能力、偿债能力都得到提高。总资产周转天数呈现下降趋势;说明总资产的周转速度越来越快,资产运用的效率越来越好。2023年江铃汽车总资产周转率为1.61次,即平均约222.97天周转一次,周转速度较快。且两个指标都优于行业均值,资产运用的效率很好。公司资产管理效果比较抱负。会给公司带来更多的收益,使公司的赚钱能力、偿债能力都可以得到提高。2023年江铃汽车总资产运用率弱于一汽富维;2023年一汽富维总资产周转率为2.11次,即平均约170.73天周转一次,周转速度较快;2023年汽车行业中总资产运用率最佳的是福田汽车;福田汽车的总资产周转率为行业中的最大值2.53;福田汽车的总资产周转天数为行业中的最小值142.33;2023年江铃汽车总资产运用率高于行业均值;2023年江铃汽车总资产周转率高于行业均值1.34;总资产周转天数小于行业均值337.28;江铃汽车2023年至2023年数据会计年度总资产周转天数总资产周转率主营业务收入期初总资产期末总资产2023-12-31253.391.428,587,033,608.006,124,355,011.005,963,778,178.002023-12-31245.991.4610,433,205,023.005,963,778,178.008,294,346,208.002023-12-31222.971.6115,767,896,708.008,294,346,208.0011,237,715,143.00一汽富维2023年至2023年数据会计年度总资产周转天数总资产周转率主营业务收入期初总资产期末总资产2023-12-31201.821.783,475,574,619.142,020,182,689.711,876,649,227.682023-12-31210.011.713,565,453,061.341,876,649,227.682,283,255,528.152023-12-31170.732.116,182,502,372.862,283,255,528.153,580,869,808.322023年会计年度本行业20家数据股票名称总资产周转天数总资产周转率主营业务收入期初总资产期末总资产一汽富维170.732.116,182,502,372.862,283,255,528.153,580,869,808.32上汽集团211.401.70312,485,486,291.24138,158,357,172.46228,842,358,987.09长城汽车302.801.1922,986,072,045.1614,969,658,894.9523,698,275,007.01一汽轿车154.632.3337,360,377,005.1914,419,117,556.7317,674,536,728.98江淮汽车169.112.1329,704,362,411.8312,373,158,011.9815,534,221,139.50福田汽车142.332.5353,492,052,402.5217,657,326,653.5024,641,471,937.27金龙汽车243.691.4816,156,141,758.669,444,071,485.6312,429,034,174.23东风汽车307.191.1719,800,179,458.6714,966,995,206.7218,824,274,523.86长安汽车298.951.2033,072,124,211.2924,471,416,861.8930,456,426,127.88海马汽车365.930.9810,184,640,037.457,966,600,808.6812,738,465,633.02一汽夏利312.031.159,891,239,469.498,066,922,330.219,079,313,058.80迪马股份933.030.391,819,839,083.413,984,898,571.515,448,286,331.11东安动力588.850.612,333,992,064.863,968,098,571.263,667,297,866.15中通客车269.731.332,007,561,287.881,371,479,403.301,636,888,777.74安凯客车289.701.243,152,638,840.152,536,982,151.642,536,982,151.64万向钱潮319.691.137,819,675,175.175,809,416,311.748,078,603,202.67中国嘉陵351.831.023,237,183,153.083,189,806,378.673,137,598,432.97禾嘉股份675.660.53353,068,308.64680,643,413.70644,659,247.34亚星客车415.360.87667,335,729.29745,301,019.24794,625,805.15江铃汽车222.971.6115,767,896,708.008,294,346,208.0011,237,715,143.00平均值337.281.3429,423,718,390.7414,767,892,627.0021,734,095,204.19最大值933.032.53312,485,486,291.24138,158,357,172.46228,842,358,987.09最小值142.330.39353,068,308.64680,643,413.70644,659,247.342、分类资产周转率分析2.1、流动资产周转率流动资产周转率指公司一定期期的营业收入与流动资产平均余额的比率。该指标反映了公司对流动资产的使用效率,指标数值越大,说明公司流动资产的周转速度越快,资产运用效率越好,进而使公司的偿债能力和赚钱能力均得以增强。流动资产周转天数指标说明流动资产每周转一次所用的时间。每周转一次使用的时间越短,则流动资产的周转速度越快,资产的运用效率越好。流动资产周转率=主营业务收入÷流动资产平均余额流动资产平均余额=(期初流动资产+期末流动资产)÷2流动资产周转天数=计算期天数÷流动资产周转率从下面数据表可发现:江铃汽车2023年至2023年流动资产周转率呈现下降趋势,2023年流动资产周转率下降了0.1次,表白流动资产运用效率有所下降。流动资产周转天数呈上升趋势,流动资产的周转速度下降。2023年江铃汽车流动资产周转率为2.35次,即平均约153.09天周转一次,周转速度相对于前两年减少。但两个指标都优于行业均值,说明该公司的流动资产周转率相对于同行业水平来说还是很好的。公司资产管理效果比较抱负。会给公司带来更多的收益,使公司的赚钱能力、偿债能力都可以得到提高。2023年江铃汽车资产运用效率弱于一汽富维;2023年一汽富维的资产运用效率相对自身2023年和2023年来说是呈现下降趋势的,但相对行业水平来说2023年一汽富维的资产运用效率是同行业中最佳的;2023年一汽富维的流动资产周转率为5.59次,即平均约64.36天周转一次,周转速度不久;2023年汽车行业中资产运用效率最佳的是一汽富维;2023年江铃汽车资产运用效率好于行业均值;2023年江铃汽车流动资产周转率高于行业均值2.30;流动资产周转天数小于行业均值213.80;江铃汽车2023年至2023年数据会计年度流动资产周转天数流动资产周转率主营业务收入期初流动资产期末流动资产2023-12-31141.862.548,587,033,608.003,614,832,868.003,152,642,512.002023-12-31146.442.4610,433,205,023.003,152,642,512.005,335,513,438.002023-12-31153.092.3515,767,896,708.005,335,513,438.008,075,029,406.00一汽富维2023年至2023年数据会计年度流动资产周转天数流动资产周转率主营业务收入期初流动资产期末流动资产2023-12-3159.346.073,475,574,619.14664,458,830.94481,296,396.372023-12-3164.315.603,565,453,061.34481,296,396.37792,647,871.902023-12-3164.365.596,182,502,372.86792,647,871.901,418,054,965.612023年会计年度本行业20家数据股票名称流动资产周转天数流动资产周转率主营业务收入期初流动资产期末流动资产一汽富维64.365.596,182,502,372.86792,647,871.901,418,054,965.61上汽集团126.752.84312,485,486,291.2474,491,945,858.52145,541,800,440.87长城汽车180.122.0022,986,072,045.168,176,936,456.9614,824,563,213.26一汽轿车110.243.2737,360,377,005.1910,227,299,085.0412,653,406,558.35江淮汽车83.554.3129,704,362,411.835,426,294,991.938,361,506,248.89福田汽车90.313.9953,492,052,402.5211,183,433,415.7615,654,742,790.78金龙汽车198.201.8216,156,141,758.667,419,668,752.7510,370,359,325.68东风汽车211.301.7019,800,179,458.6710,363,092,291.5612,880,254,550.42长安汽车164.392.1933,072,124,211.2913,627,806,225.3416,576,507,315.25海马汽车230.211.5610,184,640,037.454,565,859,811.798,459,506,410.72一汽夏利111.813.229,891,239,469.492,739,686,097.853,404,584,829.21迪马股份834.630.431,819,839,083.413,504,776,404.894,933,545,939.08东安动力335.951.072,333,992,064.862,338,957,627.472,017,213,027.05中通客车197.911.822,007,561,287.88977,255,424.231,230,101,115.60安凯客车210.211.713,152,638,840.151,840,842,704.491,840,842,704.49万向钱潮194.201.857,819,675,175.173,026,000,373.365,410,394,958.80中国嘉陵199.531.803,237,183,153.081,828,114,921.361,760,375,814.76禾嘉股份282.871.27353,068,308.64270,931,076.22283,921,630.68亚星客车296.291.22667,335,729.29490,136,997.15608,343,881.85江铃汽车153.092.3515,767,896,708.005,335,513,438.008,075,029,406.00平均值213.802.3029,423,718,390.748,431,359,991.3313,815,252,756.37最大值834.635.59312,485,486,291.2474,491,945,858.52145,541,800,440.87最小值64.360.43353,068,308.64270,931,076.22283,921,630.682.2、固定资产周转率固定资产周转率是指公司一定期期的营业收入与固定资产平均净值的比率。该指标衡量的是固定资产的运用效率,指标数值越大,说明公司对固定资产的使用效率越好。固定资产周转天数反映固定资产每周转一次所用的时间。固定资产周转率=主营业务收入÷固定资产平均余额固定资产平均余额=(期初固定资产余额+期末固定资产余额)÷2固定资产周转天数=360÷固定资产周转率从下面数据表可发现:江铃汽车2023年至2023年固定资产周转率呈现上升趋势,固定资产周转天数呈现下降趋势,2023年江铃汽车固定资产周转率为7.43次,即平均约48.47天周转一次,周转速度相对于前两年有所上升。固定资产周转率比2023年上升了2.28次,说明2023年江铃汽车相对于前两年公司对固定资产的使用效率越来越好;2023年江铃汽车资产运用效率弱于一汽富维;2023年一汽富维的资产运用效率相对自身2023年和2023年来说是呈现上升趋势的,2023年一汽富维的流动资产周转率为13.35次,即平均约26.97天周转一次,周转速度不久;2023年汽车行业中公司对固定资产的使用效率最佳的是迪马股份;2023年江铃汽车固定资产周转率低于行业均值8.51;固定资产周转天数小于行业均值57.93;江铃汽车2023年至2023年数据会计年度固定资产周转天数固定资产周转率主营业务收入期初固定资产余额期末固定资产余额2023-12-3175.794.758,587,033,608.001,547,259,191.002,068,568,086.002023-12-3169.965.1510,433,205,023.002,068,568,086.001,986,615,520.002023-12-3148.477.4315,767,896,708.001,986,615,520.002,258,975,834.00一汽富维2023年至2023年数据会计年度固定资产周转天数固定资产周转率主营业务收入期初固定资产余额期末固定资产余额2023-12-3148.487.433,475,574,619.14496,379,149.88439,747,246.492023-12-3134.6910.383,565,453,061.34439,747,246.49247,350,308.882023-12-3126.9713.356,182,502,372.86247,350,308.88678,902,445.692023年会计年度本行业20家数据股票名称固定资产周转天数固定资产周转率主营业务收入期初固定资产余额期末固定资产余额一汽富维26.9713.356,182,502,372.86247,350,308.88678,902,445.69上汽集团24.8514.49312,485,486,291.2414,650,584,845.3528,493,961,972.42长城汽车74.734.8222,986,072,045.164,182,730,551.115,360,201,657.00一汽轿车23.8715.0837,360,377,005.192,089,323,889.012,864,309,285.20江淮汽车66.925.3829,704,362,411.835,296,685,661.355,746,976,014.36福田汽车26.0513.8253,492,052,402.523,647,921,620.374,092,683,608.18金龙汽车31.2011.5416,156,141,758.661,419,929,287.651,380,098,065.26东风汽车45.397.9319,800,179,458.672,130,369,628.902,863,077,005.09长安汽车40.378.9233,072,124,211.293,149,234,754.294,267,885,829.43海马汽车71.055.0710,184,640,037.451,617,233,976.732,403,027,307.92一汽夏利76.414.719,891,239,469.492,113,187,847.772,085,674,998.88迪马股份18.4019.571,819,839,083.41108,720,108.4377,301,476.39东安动力84.284.272,333,992,064.86588,767,109.52504,023,168.47中通客车44.978.012,007,561,287.88226,400,561.63275,164,610.77安凯客车40.478.903,152,638,840.15354,406,821.84354,406,821.84万向钱潮97.123.717,819,675,175.172,246,821,738.571,972,215,323.64中国嘉陵49.407.293,237,183,153.08474,303,806.63414,088,846.34禾嘉股份172.792.08353,068,308.64161,277,517.81177,655,089.64亚星客车94.993.79667,335,729.29197,087,712.15155,074,183.85江铃汽车48.477.4315,767,896,708.001,986,615,520.002,258,975,834.00平均值57.938.5129,423,718,390.742,344,447,663.403,321,285,177.22最大值172.7919.57312,485,486,291.2414,650,584,845.3528,493,961,972.42最小值18.402.08353,068,308.64108,720,108.4377,301,476.39分类资产周转率分析小结流动资产周转率:2023年江铃汽车流动资产周转率为2.35次,即平均约153.09天周转一次,周转速度相对于前两年减少;相对于行业均值2023年江铃汽车的资产运用效率好于行业均值;2023年江铃汽车流动资产周转率高于行业均值2.30;流动资产周转天数小于行业均值213.80;这两个指标都优于行业均值,说明该公司的流动资产周转率相对于同行业水平来说还是很好的。公司资产管理效果比较抱负。会给公司带来更多的收益,使公司的赚钱能力、偿债能力都可以得到提高。但2023年江铃汽车资产运用效率弱于一汽富维;2023年汽车行业中资产运用效率最佳的是一汽富维;固定资产周转率:2023年江铃汽车固定资产周转率为7.43次,即平均约48.47天周转一次,周转速度相对于前两年有所上升。固定资产周转率比2023年上升了2.28次,说明2023年江铃汽车相对于前两年公司对固定资产的使用效率越来越好;2023年江铃汽车固定资产周转率低于行业均值8.51;固定资产周转天数小于行业均值57.93;2023年江铃汽车资产运用效率弱于一汽富维;2023年汽车行业中公司对固定资产的使用效率最佳的是迪马股份;3、单项资产周转率分析3.1、应收账款周转率应收账款周转率是公司一定期期赊销收入净额与应收账款平均余额的比率。反映应收账款变现速度.该指标反映了公司应收账款在一定期期内周转的次数。应收账款周转率越高,周转次数越多,则应收账款收回速度越快,公司对资产的使用效率就越高,资产的流动性越强,短期偿债能力也越强。同时,较高的应收账款周转率可有效地减少收款费用和坏账损失,从而相对增长公司流动资产的收益能力。应收账款周转天数反映公司应收账款周转一次所用的时间。时间越短,应收账款回收速度越快,公司资产使用效率越高,公司资产的流动性就越好。应收账款周转率(次数)=主营业务收入÷应收账款平均余额应收账款平均余额=(期初应收账款+期末应收账款)÷2应收账款周转天数=计算期天数÷应收账款周转率(次数)从下面数据表可发现:该公司2023年至2023年应收账款周转率呈现上升趋势.应收账款周转天数呈下降趋势.相对于前两年应收账款变现速度加快;公司对资产的使用效率变高,资产的流动性增强,短期偿债能力也增强。同时,较高的应收账款周转率可有效地减少收款费用和坏账损失,从而相对增长公司流动资产的收益能力。应收账款周转天数的减少,使得应收账款回收速度加快,公司资产使用效率变高,公司资产的流动性变好。2023年江铃汽车的应收账款变现速度优于一汽富维;2023年汽车行业中应收账款变现速度最快的是福田汽车;福田汽车的应收账款周转率为行业中的最大值52.37;福田汽车的应收账款周转天数为行业中的最小值6.87;2023年江铃汽车的应收账款变现速度领先于行业均值;2023年江铃汽车应收账款周转率高于行业均值11.39;应收账款周转天数低于行业均值69.81;江铃汽车2023年至2023年数据会计年度应收账款周转天数应收账款周转率主营业务收入期初应收账款期末应收账款2023-12-3113.5726.548,587,033,608.00259,323,054.00387,845,649.002023-12-319.3538.5110,433,205,023.00387,845,649.00154,040,192.002023-12-317.2749.5115,767,896,708.00154,040,192.00482,974,553.00一汽富维2023年至2023年数据会计年度应收账款周转天数应收账款周转率主营业务收入期初应收账款期末应收账款2023-12-3128.4112.673,475,574,619.14427,743,351.61120,871,059.682023-12-3119.3018.653,565,453,061.34120,871,059.68261,478,336.042023-12-3127.6513.026,182,502,372.86261,478,336.04688,172,804.832023年会计年度本行业20家数据股票名称应收账款周转天数应收账款周转率主营业务收入期初应收账款期末应收账款一汽富维27.6513.026,182,502,372.86261,478,336.04688,172,804.83上汽集团30.1211.95312,485,486,291.2420,495,390,626.9431,785,561,641.37长城汽车89.574.0222,986,072,045.163,385,555,108.708,053,096,207.98一汽轿车60.845.9237,360,377,005.195,621,302,779.317,006,423,664.49江淮汽车13.0527.6029,704,362,411.83522,584,862.211,630,199,118.63福田汽车6.8752.3753,492,052,402.52739,021,521.161,303,740,155.85金龙汽车159.252.2616,156,141,758.6610,343,604,265.303,950,496,324.02东风汽车78.834.5719,800,179,458.672,923,096,302.055,748,166,860.28长安汽车89.184.0433,072,124,211.297,159,568,117.349,225,837,759.10海马汽车47.547.5710,184,640,037.451,381,765,076.371,308,115,699.40一汽夏利48.627.409,891,239,469.491,078,851,377.071,592,971,183.18迪马股份70.725.091,819,839,083.41199,860,529.53515,170,071.80东安动力218.021.652,333,992,064.861,328,971,551.521,497,974,813.04中通客车69.465.182,007,561,287.88343,603,272.63431,049,977.12安凯客车58.246.183,152,638,840.15458,051,808.00562,081,521.71万向钱潮74.294.857,819,675,175.171,379,124,089.161,848,299,460.75中国嘉陵48.327.453,237,183,153.08500,619,948.97368,436,781.71禾嘉股份100.813.57353,068,308.6490,786,796.38106,947,621.25亚星客车97.513.69667,335,729.29138,035,337.95223,490,231.39江铃汽车7.2749.5115,767,896,708.00154,040,192.00482,974,553.00平均值69.8111.3929,423,718,390.742,925,265,594.933,916,460,322.55最大值218.0252.37312,485,486,291.2420,495,390,626.9431,785,561,641.37最小值6.871.65353,068,308.6490,786,796.38106,947,621.253.2、存货周转率存货周转率,是公司一定期期的销售成本与平均存货的比率。存货周转率可以用来测定公司存货的变现速度,衡量公司的销售能力及存货是否过量。一般来讲,存货周转率越高,存货周转速度越快,公司的销售能力越强,营运资金占用在存货上的金额也会越少,存货转换为钞票或应收账款的速度越快,流动性越强,短期偿债能力也越强,存货的使用效率越好。收入基础的存货周转率=主营业务收入÷存货平均净额成本基础的存货周转率=主营业务成本÷存货平均净额存货平均净额=(期初存货净额+期末存货净额)÷2存货周转天数=计算期天数÷存货周转率(次数)从下面数据表可发现:该公司2023年至2023年存货周转率呈上升趋势.存货周转天数呈下降趋势.江铃汽车存货的变现速度加快,说明江铃汽车的销售能力增强,营运资金占用在存货上的金额减少,存货转换为钞票或应收账款的速度加快,短期偿债能力也增强,存货的使用效率很好;2023年江铃汽车的存货的变现速度优于一汽富维;2023年汽车行业中存货的变现速度最快的是上汽集团;上汽集团的存货周转率和存货周转天数均为行业中表现最佳的;2023年江铃汽车的存货的变现速度优于行业均值;江铃汽车2023年至2023年数据会计年度收入基础的存货周转天数收入基础的存货周转率营业收入期初存货期末存货2023-12-3140.338.938,587,033,608.00866,076,352.001,057,872,696.002023-12-3136.549.8510,433,205,023.001,057,872,696.001,059,798,200.002023-12-3128.5012.6315,767,896,708.001,059,798,200.001,436,493,510.00一汽富维2023年至2023年数据会计年度收入基础的存货周转天数收入基础的存货周转率营业收入期初存货期末存货2023-12-3135.3510.193,475,574,619.14403,298,893.73279,189,549.362023-12-3132.4711.093,565,453,061.34279,189,549.36363,882,792.372023-12-3124.5214.686,182,502,372.86363,882,792.37478,258,236.012023年会计年度本行业20家数据股票名称收入基础的存货周转天数收入基础的存货周转率营业收入期初存货期末存货一汽富维24.5214.686,182,502,372.86363,882,792.37478,258,236.01上汽集团15.2523.61312,485,486,291.248,314,152,646.6718,161,966,813.54长城汽车28.9212.4522,986,072,045.161,589,925,300.142,103,680,426.57一汽轿车16.5721.7337,360,377,005.191,499,605,386.041,939,338,954.76江淮汽车19.8818.1129,704,362,411.831,279,845,858.982,001,090,974.51福田汽车38.859.2753,492,052,402.524,894,739,799.736,651,194,451.77金龙汽车36.739.8016,156,141,758.661,336,414,608.411,960,346,972.57东风汽车47.737.5419,800,179,458.672,525,746,631.032,725,024,713.47长安汽车27.4313.1233,072,124,211.292,504,000,463.042,536,336,767.24海马汽车27.7412.9810,184,640,037.45758,477,466.34810,983,661.62一汽夏利28.8912.469,891,239,469.49799,908,149.92787,821,082.07迪马股份579.930.621,819,839,083.412,519,356,165.323,343,884,484.03东安动力51.297.022,333,992,064.86384,939,910.30280,085,672.71中通客车67.485.342,007,561,287.88404,296,950.51348,272,498.80安凯客车40.318.933,152,638,840.15352,967,151.33352,967,151.33万向钱潮54.686.587,819,675,175.171,070,927,231.561,304,356,921.84中国嘉陵37.489.603,237,183,153.08286,812,168.30387,301,371.97禾嘉股份58.666.14353,068,308.6454,886,245.6560,179,591.05亚星客车42.638.44667,335,729.2969,487,010.4888,573,709.93江铃汽车28.5012.6315,767,896,708.001,059,798,200.001,436,493,510.00平均值63.6711.0529,423,718,390.741,603,508,506.812,387,907,898.29最大值579.9323.61312,485,486,291.248,314,152,646.6718,161,966,813.54最小值15.250.62353,068,308.6454,886,245.6560,179,591.05江铃汽车2023年至2023年数据会计年度成本基础的存货周转天数成本基础的存货周转率营业成本期初存货期末存货2023-12-3152.126.916,645,061,869.00866,076,352.001,057,872,696.002023-12-3149.467.287,706,608,170.001,057,872,696.001,059,798,200.002023-12-3138.429.3711,696,387,779.001,059,798,200.001,436,493,510.00一汽富维2023年至2023年数据会计年度成本基础的存货周转天数成本基础的存货周转率营业成本期初存货期末存货2023-12-3135.9310.023,418,995,666.44403,298,893.73279,189,549.362023-12-3133.2710.823,479,570,758.80279,189,549.36363,882,792.372023-12-3126.0613.815,816,130,481.04363,882,792.37478,258,236.012023年会计年度本行业20家数据股票名称成本基础的存货周转天数成本基础的存货周转率营业成本期初存货期末存货一汽富维26.0613.815,816,130,481.04363,882,792.37478,258,236.01上汽集团18.9219.03251,902,595,888.348,314,152,646.6718,161,966,813.54长城汽车38.439.3717,298,380,820.081,589,925,300.142,103,680,426.57一汽轿车20.9317.2029,577,424,700.391,499,605,386.041,939,338,954.76江淮汽车23.5115.3225,124,453,363.881,279,845,858.982,001,090,974.51福田汽车44.068.1747,166,401,791.964,894,739,799.736,651,194,451.77金龙汽车42.158.5414,078,029,808.571,336,414,608.411,960,346,972.57东风汽车54.076.6617,480,279,779.622,525,746,631.032,725,024,713.47长安汽车33.2310.8327,303,257,100.832,504,000,463.042,536,336,767.24海马汽车31.4011.478,998,060,646.67758,477,466.34810,983,661.62一汽夏利30.5711.789,348,556,880.86799,908,149.92787,821,082.07迪马股份681.520.531,548,569,663.422,519,356,165.323,343,884,484.03东安动力58.686.132,039,932,086.06384,939,910.30280,085,672.71中通客车78.234.601,731,505,635.49404,296,950.51348,272,498.80安凯客车45.917.842,767,997,474.98352,967,151.33352,967,151.33万向钱潮66.415.426,438,247,726.591,070,927,231.561,304,356,921.84中国嘉陵43.378.302,797,790,479.18286,812,168.30387,301,371.97禾嘉股份86.584.16239,212,380.6254,886,245.6560,179,591.05亚星客车47.427.59599,923,237.0469,487,010.4888,573,709.93江铃汽车38.429.3711,696,387,779.001,059,798,200.001,436,493,510.00平均值75.499.3124,197,656,886.231,603,508,506.812,387,907,898.29最大值681.5219.03251,902,595,888.348,314,152,646.6718,161,966,813.54最小值18.920.53239,212,380.6254,886,245.6560,179,591.05单项资产周转率分析小结应收账款周转率:江铃汽车2023年至2023年应收账款周转率呈现上升趋势.应收账款周转天数呈下降趋势.相对于前两年应收账款变现速度加快;公司对资产的使用效率变高,资产的流动性增强,短期偿债能力也增强。同时,较高的应收账款周转率可有效地减少收款费用和坏账损失,从而相对增长公司流动资产的收益能力。应收账款周转天数的减少,使得应收账款回收速度加快,公司资产使用效率变高,公司资产的流动性变好。2023年江铃汽车的应收账款变现速度优于同行业的一汽富维;2023年汽车行业中应收账款变现速度最快的是福田汽车;福田汽车的应收账款周转率为行业中的最大值52.37;福田汽车的应收账款周转天数为行业中的最小值6.87;2023年江铃汽车的应收账款变现速度领先于行业均值;2023年江铃汽车应收账款周转率高于行业均值11.39;应收账款周转天数低于行业均值69.81;存货周转率:江铃汽车2023年至2023年存货周转率呈上升趋势.存货周转天数呈下降趋势.江铃汽车存货的变现速度加快,说明江铃汽车的销售能力增强,营运资金占用在存货上的金额减少,存货转换为钞票或应收账款的速度加快,短期偿债能力也增强,存货的使用效率很好;2023年江铃汽车的存货的变现速度优于一汽富维;2023年汽车行业中存货的变现速度最快的是上汽集团;上汽集团的存货周转率和存货周转天数均为行业中表现最佳的;2023年江铃汽车的存货的变现速度优于行业均值;三、2023年营运能力分析总结概括结论1、通过历史比较观测,江铃汽车2023年末除了流动资产周转率低于前两年外,其他指标如总资产周转率、固定资产周转率、应收账款周转率和存货周转率均高于前两年。说明该公司整体资产运用的效率与前两年相比有所上升,公司应注意流动资产管理。2、通过与同业一汽富维比较观测,江铃汽车2023年末除了应收账款周转率高于一汽富维外,其他指标如总资产周转率、流动资产周转率、固定资产周转率、和存货周转率均低于一汽富维。说明一汽富维整体资产运用的效率比江铃汽车好,而江铃汽车的应收账款收回速度快于一汽富维。3、通过同业比较观测,2023年末江铃汽车除了固定资产周转率低于行业均值外,其他指标如总资产周转率、流动资产周转率、应收账款周转率和存货周转率均高于行业均值。其中应收账款周转率比行业均值远远高出38.11,说明应收账款收回速度快于行业平均水平,公司对资产的使用效率高于行业平均水平,资产的流动性强于行业平均水平,短期偿债能力也强于行业平均水平。通过上述综合分析,可以得出结论:江铃汽车2023年末资产运用效率很好。从以下可以体现:江铃汽车2023年末总资产周转率、应收账款周转率和存货周转率均高于前两年与同行业平均水平。只有流动资产周转率低于前两年,但流动资产周转率与行业均值相比还是高出0.05。特别应收账款周转率高于前两年也远远高出行业均值。说明江铃汽车在2023年末公司的营运能力综合来说高于行业的平均水平。江铃汽车2023年至2023年数据会计年度2023-12-312023-12-312023-12-31总资产周转率1.421.461.61总资产周转天数253.39245.99222.97流动资产周转率2.542.462.35流动资产周转天数141.86146.44153.09固定资产周转率4.755.157.43固定资产周转天数75.7969.9648.47应收账款周转率26.5438.5149.51应收账款周转天数13.579.357.27收入基础的存货周转率8.939.8512.63收入基础的存货周转天数40.3336.5428.50成本基础的存货周转率6.917.289.37成本基础的存货周转天数52.1249.4638.42江铃汽车与一汽富维2023年至2023年对比数据会计年度2023-12-312023-12-312023-12-31名称一汽富维江铃汽车一汽富维江铃汽车一汽富维江铃汽车总资产周转率1.781.421.711.462.111.61总资产周转天数201.82253.39210.01245.99170.73222.97流动资产周转率6.072.545.602.465.592.35流动资产周转天数59.34141.8664.31146.4464.36153.09固定资产周转率7.434.7510.385.1513.357.43固定资产周转天数48.4875.7934.6969.9626.9748.47应收账款周转率12.6726.5418.6538.5113.0249.51应收账款周转天数28.4113.5719.309.3527.657.27收入基础的存货周转天数35.358.9332.479.8524.5212.63收入基础的存货周转率10.1940.3311.0936.5414.6828.50成本基础的存货周转率10.026.9110.827.2813.819.37成本基础的存货周转天数35.9352.1233.2749.4626.0638.42江铃汽车与行业对比2023年数据名称江铃汽车一汽富维行业平均值行业最大值行业最小值总资产周转率1.612.111.342.530.39总资产周转天数222.97170.73337.28933.03142.33流动资产周转率2.355.592.305.590.43流动资产周转天数153.0964.36213.80834.6364.36固定资产周转率7.4313.358.5119.572.08固定资产周转天数48.4726.9757.93172.7918.40应收账款周转率49.5113.0211.3952.371.65应收账款周转天数7.2727.6569.81218.026.87收入基础的存货周转率12.6324.5211.0523.610.62收入基础的存货周转天数28.5014.6863.67579.9315.25成本基础的存货周转率9.3713.819.3119.030.53成本基础的存货周转天数38.4226.0675.49681.5218.92四、附录一、江铃汽车资产负债表2023年至2023年资产负债表2023年至2023年会计年度2023-12-312023-12-312023-12-312023-12-31货币资金2,106,911,711.001,511,608,446.003,913,822,790.005,813,161,613.00交易性金融资产--------应收票据310,386,796.00220,609,426.0087,081,079.00316,698,347.00应收账款259,323,054.00167,236,223.0066,959,113.00166,276,206.00预付款项55,169,003.00145,682,603.00181,909,432.00306,113,642.00其他应收款16,965,952.0011,213,715.008,110,918.0011,647,963.00应收关联公司款--------应收利息----7,336,547.0024,638,125.00应收股利--6,944,484.00----存货866,076,352.001,057,872,696.001,059,798,200.001,436,493,510.00其中:消耗性生物资产--------一年内到期的非流动资产--------其他流动资产--31,474,919.0010,495,359.00--流动资产合计3,614,832,868.003,152,642,512.005,335,513,438.008,075,029,406.00可供出售金融资产--------持有至到期投资--------长期应收款--------长期股权投资17,763,628.0016,135,587.0017,292,232.0017,928,392.00投资性房地产--------固定资产1,547,259,191.002,068,568,086.001,986,615,520.002,258,975,834.00在建工程660,651,564.00294,211,860.00504,506,800.00371,547,916.00工程物资--------固定资产清理--------生产性生物资产--------油气资产--------无形资产175,945,907.00326,687,029.00316,284,766.00309,170,873.00开发支出--------商誉--------长期待摊费用--300,000.00----递延所得税资产107,901,853.00105,233,104.00134,133,452.00205,062,722.00其他非流动资产--------非流动资产合计2,509,522,143.002,811,135,666.002,958,832,770.003,162,685,737.00资产总计6,124,355,011.005,963,778,178.008,294,346,208.0011,237,715,143.00短期借款39,609,200.0038,669,200.0025,000,000.0024,569,940.00交易性金融负债--------应付票据--------应付账款1,440,692,623.001,024,072,301.002,043,469,947.003,117,731,938.00预收款项78,150,883.0034,507,354.00270,399,302.00425,433,271.00应付职工薪酬140,398,113.00112,014,440.00116,428,878.00169,597,536.00应交税费16,143,100.00-67,521,426.0063,143,058.00109,195,704.00应付利息72,211.0051,968.00216,630.00208,858.00应付股利4,567,495.004,929,751.005,539,231.006,933,817.00其他应付款603,254,910.00485,779,705.00622,411,566.00907,718,045.00应付关联公司款--------一年内到期的非流动负债478,335.00447,558.00447,139.00433,682.00其他流动负债--------流动负债合计2,323,366,870.001,632,950,851.003,147,055,751.004,761,822,791.00长期借款9,088,374.008,056,043.007,601,361.006,938,910.00应付债券--------长期应付款69,701,000.0072,602,000.0070,475,000.0054,569,000.00专项应付款--------预计负债106,909,894.0099,079,469.00122,361,074.00171,789,454.00递延所得税负债--------其他非流动负债--------非流动负债合计185,699,268.00179,737,512.00200,437,435.00233,297,364.00负债合计2,509,066,138.001,812,688,363.003,347,493,186.004,995,120,155.00实收资本(或股本)863,214,000.00863,214,000.00863,214,000.00863,214,000.00资本公积839,442,490.00839,442,490.00839,442,490.00839,442,490.00盈余公积416,288,227.00431,607,000.00431,607,000.00431,607,000.00减:库存股--------未分派利润1,408,045,436.001,916,118,156.002,709,683,201.003,993,012,551.00少数股东权益88,298,720.00100,708,169.00102,906,331.00115,318,947.00外币报表折算价差--------非正常经营项目收益调整--------归属母公司所有者权益(或股东权益)3,526,990,153.004,050,381,646.004,843,946,691.006,127,276,041.00所有者权益(或股东权益)合计3,615,288,873.004,151,089,815.004,946,853,022.006,242,594,988.00负债和所有者(或股东权益)合计6,124,355,011.005,963,778,178.008,294,346,208.0011,237,715,143.00备注二、江铃汽车利润分派表2023年至2023年利润分派表2023年至2023年会计年度2023-12-312023-12-312023-12-31一、营业收入8,587,033,608.0010,433,205,023.0015,767,896,708.00减:营业成本6,645,061,869.007,706,608,170.0011,696,387,779.00营业税金及附加145,541,626.00180,522,984.00287,282,820.00销售费用526,314,997.00770,235,645.001,019,046,384.00管理费用588,530,529.00596,114,442.00820,275,725.00勘探费用------财务费用-59,064,412.00-52,037,271.00-93,426,437.00资产减值损失8,894,291.00811,329.003,715,597.00加:公允价值变动净收益------投资收益5,916,939.005,450,401.007,109,248.00其中:对联营公司和合营公司的投资收益5,316,443.005,450,401.007,109,248.00影响营业利润的其他科目------二、营业利润737,671,647.001,236,400,125.002,041,724,088.00加:补贴收入------营业外收入167,696,381.008,365,021.004,237,920.00减:营业外支出2,971,614.001,120,751.0012,585,476.00其中:非流动资产处置净损失557,781.00761,966.003,866,764.00加:影响利润总额的其他科目------三、利润总额902,396,414.001,243,644,395.002,033,376,532.00减:所得税105,018,756.00163,492,218.00286,360,794.00加:影响净利润的其他科目------四、净利润797,377,658.001,080,152,177.001,747,015,738.00归属于母公司所有者的净利润784,315,080.001,056,132,236.001,711,614,409.00少数股东损益13,062,578.0024,019,941.0035,401,329.00五、每股收益------(一)基本每股收益0.911.221.98(二)稀释每股收益0.911.221.98备注三、江铃汽车利润分派表钞票流量表2023年至2023年钞票流量表2023年至2023年报告年度2023-12-312023-12-312023-12-31一、经营活动产生的钞票流量销售商品、提供

温馨提示

- 1. 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

- 2. 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

- 3. 本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

- 4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

- 5. 人人文库网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

- 6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

- 7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

最新文档

- 居住房屋装修合同协议书

- 玻璃安装合同协议

- 防雷合同协议作用

- 训练合同协议

- 车辆解除合同协议书范本

- 购房合同补偿协议

- 工艺品供货协议合同范本

- 个人家政保姆合同协议书

- 销售返利合同协议

- 因孕期续签劳动合同协议

- 中考英语阅读理解:图表类附参考答案

- 提高型钢混凝土梁柱节点施工合格率

- 2023年全国结核病临床诊疗技能竞赛基础知识

- 《高速铁路工程测量规范》TB10601-2009(复核后)

- 计算机系毕业论文

- 抚顺达路旺复合新材料有限公司年产24万吨可发性聚苯乙烯项目环境影响报告

- 血液透析操作流程(共5篇)

- 脊柱常见病变的影像诊断

- 纪录片赏析完整版

- JJG 814-2015自动电位滴定仪

- GB/T 30103.1-2013冷库热工性能试验方法第1部分:温度和湿度检测

评论

0/150

提交评论