下载本文档

版权说明:本文档由用户提供并上传,收益归属内容提供方,若内容存在侵权,请进行举报或认领

文档简介

1、精品资料推荐中国股市成长类风格资产分析一、 研究设计1、成长、价值指标选择公司成长性可以从多方面定义,如从销售收入增长定义,从资产规模 增长定义,从利润总额增长定义等等,因此,通常衡量成长性指标包括上 市公司净利润增长率、主营收入增长率、主营利润增长率、资产回报率(ROA)、总资产增长率、净资产增长率、股东权益增长率、资产报酬率增长率等等。股票的价值是相对概念,指相对全体考察样本那些股票具有投 资价值,因此,通常衡量股票价值的指标包括市净率(B/P)、收入价格比、 现金流价格比、市盈率(E/P)等财务指标。由于包含的指标较多,容易使分析的问题复杂化;并且这些指标之间 有很强的相关性,某些指标具

2、有替代性;同时,某些指标对股票超额收益 影响很小。通过深入研究发现,在这些成长指标中主营收入增长率、净利 润增长率是分别反映规模与效益的成长基本指标,并且对对股票超额收益 影响很大,为此,本文选择主营收入增长率、净利润增长率刻画成长性; 同样,选择市盈率刻画股票价值。从实际可操作角度出发,本文设计风格资产分类分析方法如下: ( 1)以主营收入增长率、净利润增长率、市盈率作为多级分类指标; ( 2)根据 各指标的数据分布状况, 确定单指标的分类数目及分类指标数值大小; (3) 根据分析的要求,确定分类指标的组合; ( 4)根据组合分类指标,筛选风 格资产股票;( 5)构造风格资产指数。2、风格资

3、产的筛选标准风格资产的股票筛选标准如下:(1)组合A:主营收入增长率、净利 润增长率都大于零;(2)组合B:主营收入增长率、净利润增长率都大于 10%; (3)组合C:主营收入增长率、净利润增长率都大于 20%。(4)组 合AJ:主营收入增长率、净利润增长率都大于零,市盈率小于40; (5)组 合BJ:主营收入增长率、净利润增长率都大于 10%,市盈率小于40; (6) 组合CJ:主营收入增长率、净利润增长率都大于20%,市盈率小于40。(7) 组合CJY主营收入增长率、净利润增长率都大于零,市盈率小于40,每股 收益大于0.3元;(8)组合CJZ主营收入增长率、净利润增长率都大于 10%,市

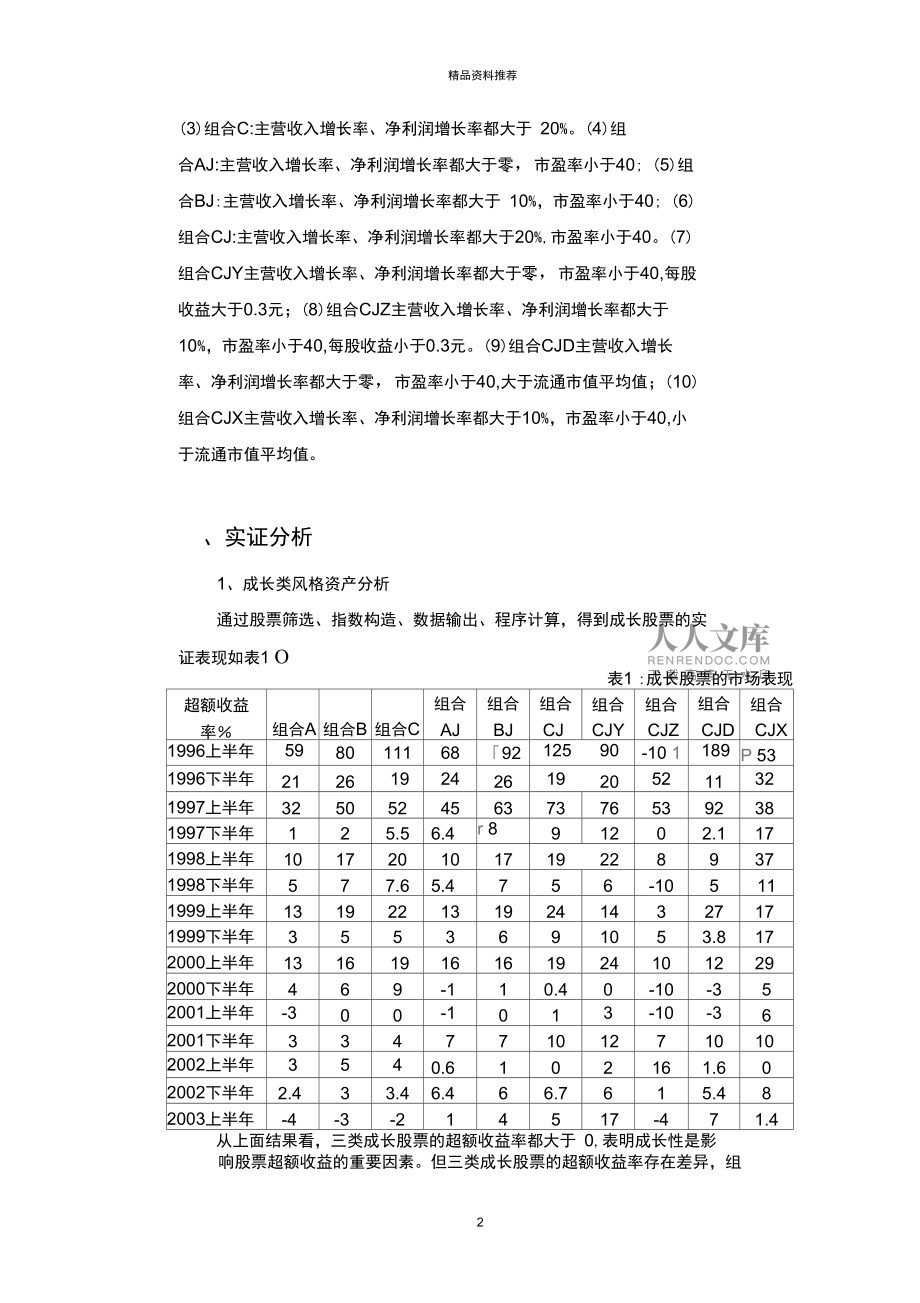

4、盈率小于40,每股收益小于0.3元。(9)组合CJD主营收入增长 率、净利润增长率都大于零,市盈率小于40,大于流通市值平均值;(10) 组合CJX主营收入增长率、净利润增长率都大于10%,市盈率小于40,小 于流通市值平均值。、实证分析1、成长类风格资产分析通过股票筛选、指数构造、数据输出、程序计算,得到成长股票的实证表现如表1 O表1 :成长股票的市场表现超额收益 率组合A组合B组合C组合AJ组合BJ组合CJ组合CJY组合CJZ组合CJD组合CJX1996上半年5980111689212590-10 1189P 531996下半年212619242619205211321997上半年325

5、052456373765392381997下半年125.56.4r 891202.1171998上半年1017201017192289371998下半年577.65.4756-105111999上半年13192213192414327171999下半年3553691053.8172000上半年131619161619241012292000下半年469-110.40-10-352001上半年-300-1013-10-362001下半年334771012710102002上半年3540.6102161.602002下半年2.433.46.466.7615.482003上半年-4-3-214517

6、-471.4从上面结果看,三类成长股票的超额收益率都大于 0,表明成长性是影响股票超额收益的重要因素。但三类成长股票的超额收益率存在差异,组合A的表现最差;组合B与组合C比较,二者差异较小,有时组合 B表现 强于组合C,有时组合B表现弱于组合C。表明市场对不同的公司成长速度 有不同的收益期望,当主营收入、净利润增长速度超过10后,不同成长速度的股票市场收益表现差异不明显,这时,其他因素对该类成长股的市 场表现产生影响。以上实证结果也表明,并不是公司成长速度越高,股票 超额收益率也越高,二者并无正比关系。究其原因,也许有些公司股价已 对其成长速度提前反映,未来即使公司仍然成长,也没有超额收益产生

7、。 因此,需要对公司股价的价值等因素进行分析,找出影响股票超额收益的 其他因素。从上面实证结果看,组合 AJ、BJ、CJ 的市场表现都明显强于相应的组 合 A、B、C 的市场表现,表明价值因素在影响股票的超额收益,因此,选 择成长加价值的投资策略应该好于单纯成长的投资策略。 比较组合 AJ、BJ、 CJ,发现组合AJ的市场表现仍然最差,但总体看与组合 BJ、CJ相差不大; 组合CJ略好于组合BJ,但有时组合BJ好于组合CJ。表明成长股经价值筛 选后,还存在影响超额收益的因素,需要进一步对有关因素进行分析。从上面结果可知,总体看组合CJY的市场表现强于组合CJ的市场表现, 组合CJZ的市场表现明

8、显弱于组合 CJ的市场表现,表明业绩是影响股票超 额收益的重要因素,绩优有正的超额收益,绩中或绩差往往有负的超额收 益,市场对业绩非常敏感,市场对绩优成长期望好于对绩中或绩差成长期 望。因此,在选择成长加价值的投资策略中,必须选择绩优这一重要因素, 可以获得比成长加价值更好的超额收益。从上面结果可知,组合CJD与组合CJ相比没有稳定的强弱关系,有时 组合CJD强于组合CJ,有时相反;同样,组合CJX与组合CJ相比也没有稳 定的强弱关系;比较组合CJD与组合CJX发现二者强弱关系具有波动性。 表明流通市值也是影响股票超额收益的因素,但变动较大,因此,流通市 值因素不能作为长期的投资策略考虑因素,

9、但可以作为短期的考虑因素。2、不同风格资产比较分析 以上对成长型的不同风格资产组合进行分析,发现在短时期不同风格 资产有不同的市场表现,那么成长型不同风格资产组合的长期表现如何 呢?那一类股票风格资产市场表现更好?为此,计算不同组合的成长股各 期的平均水平,有如下结果如表 5。表5:不同成长类风格资产市场平均表现组合实际收益 率平均 值超额收益 率平均 值样本数 平均值A2211331B2616222C3019153AJ2414137BJ291891CJ322260CJY362649CJZ18814CJD35 n2520 nCJX291842从上面结果可知,组合 CJY有最大的超额收益率平均值

10、,表明从长期看,成长价值加绩优的风格资产有最好的市场表现,是成长价值型风格资产中最好的投资品种。三、结论及意义根据上面的理论及实证分析,得到关于成长类股票风格资产的有关结论, 同时产生成长类风格资产的投资策略。具体结论如下:(1) 成长性是影响股票超额收益的重要因素, 具有成长性的股票能获 得超过市场指数的正超额收益;但当增长速度超过10%,市场对 公司成长性的敏感程度下降;公司成长速度与股票超额收益率无 正比关系。(2) 股票价值是影响股票超额收益的因素之一, 成长加价值类风格资 产比单纯成长类风格资产具有更高的市场超额收益。(3) 业绩是影响股票超额收益的重要因素, 绩优有正的超额收益,绩 中或绩差往往有负的超额收益,市场对公司业绩非常敏感,成长 价值加绩优类风格资产比成长加价值类风格资产具有更高的市 场超额收益。( 4) 流通市值规模也是影响股票超额收益的因素之一, 但对超额收益 影响随市场因素而变化, 稳定性较差,不能作为长期的投资策略, 但可以作为短期的考虑因素。( 5) 从长期来看,成长价值加绩优类股票风格资产有最好的市场表 现,它不仅有较高的收益率水平, 而且有较高的风险调整收益水 平,波动风险较小,能长期战胜市场指数获得超额收益,是成长 类风格资产中最好的投资品种。 无论是基金新品设计还是资产配 置,成长价值加绩优类风格资产都是最佳策略选择。对股票风格

温馨提示

- 1. 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

- 2. 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

- 3. 本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

- 4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

- 5. 人人文库网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

- 6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

- 7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

最新文档

- 二零二五区域销售代理协议

- 高校宿舍食堂管理制度

- 超市熟食规章管理制度

- 车辆管理制度培训会议

- 银行现金收付管理制度

- 银行厅堂大堂管理制度

- 餐饮能耗监测管理制度

- 驾校学时培训管理制度

- 鞋厂下料员工管理制度

- 鞋厂车间电脑管理制度

- 气道异物梗阻的急救ppt课件

- 《铁道概论铁路车站》PPT课件

- T∕CNTAC 22-2018 绒毛织物掉毛性的试验方法

- 能源计量网络图范例二

- 历代皇帝年号表

- 超星尔雅学习通《时间管理》章节测试含答案

- 豆各庄乡土地储备住宅房屋腾退补偿安置办法

- 二至六年级24点试题与部分答案

- 2016年江苏开放大学-实践性考核作业-建设工程施工管理1课件

- 煤田勘探钻孔工程质量标准

- 保温工三级安全教育试题及答案

评论

0/150

提交评论